共享名義下,風口來的一次比一次迅猛,下一個會是什么呢?

實際上,打車-單車-充電寶,代表著C2C共享到B2C租賃的演變:真正高頻、剛需、標準化、供需雙邊易起量的2C服務已經第一波O2O浪潮中沉淀;到了單車、充電寶,由于供給端不易支配、需要更重的運維與服務,只能以自營驅動。

在C2B與B2C之外,還有B2B租賃。我們認為,租賃的核心在于場景是否足夠方便以改變消費習慣,以及提供服務的一方是否能算清賬。如果滿足以上兩點且市場空間大,由于B2B的運維難度、門檻更高,更容易出現兼具成長潛力和壁壘的公司。

據此,我們發現了一個在中國有10億上下數量的物品——托盤,它與集裝箱類似,是物流業的基本單元、被稱為現代物流系統中標準的移動地面,而“帶托/板運輸”則是全球三大聯運方式之一。據了解,美國、歐洲、日本商品貿易由托盤運載比例均在80%上下,其中歐洲的租賃滲透率達到25%,而中國只有不到2%、且大部分為單一客戶使用的“靜態租賃”。

在動態租賃趨勢下,托盤共用系統(Pallet Pooling System)——指在托盤標準化基礎上,以租賃的方式,并按照規范化的操作流程,實現托盤在產業鏈上下游或不同行業之間循環共用,是典型的B2B共享租賃場景。租賃模式下,企業無需按照訂單波峰而儲備大量托盤,通過帶托運輸可以減少裝卸時間、提高作業效率。

但動態租賃即為公認趨勢,為何仍未普及?發展動態租賃需要解決哪些難點?目前市場上的公司是如何做的?帶著這些問題,我們做了簡單的研究,試圖展現該行業的現狀及趨勢。

(下文提及的招商路凱、鏈通天下、普拉托皆作為訪談對象,為本文提供了素材)

托盤的極致運用是帶板運輸(帶板運輸省去貨物流通過程中的多次倒板,節約貨物裝卸成本和運輸時間,降低破損風險,加快車輛周轉率,提高倉儲利用率),中國帶板運輸近一兩年剛起步——目前中國大約有8-11億個托盤(統計口徑不同,經交叉驗證耐用托盤應有4-5億),超過一半以上都在企業內部使用(沒有循環起來),造成大量的閑置,中國的帶板運輸存在不少一次性托盤(規避物權轉移難問題)。同時,美國的20億左右托盤中租賃占比16%、歐洲6億托盤租賃率25%,中國還只有1.36%(商務部數據為1467.7萬片),對物流企業來講,波峰波谷較多(尤其是電商、零售),由于購買托盤導致閑置率高(通常會有30%),租賃的效率、成本更優,開放型動態租賃(以帶板運輸為基礎)是趨勢。

同時,托盤租賃集中度較高,比如集保在美國租賃市場占8成、在歐洲占1/6。因為動態租賃涉及多個地域取送歸還、產業鏈多層客戶,體驗上具有網絡效應。

我們認為,中國托盤動態租賃主要面臨以下幾個難題:

1.中國托盤非標準化狀況比較嚴重(澳大利亞托盤標準化率達90%,日本、韓國等托盤標準化率在40%以上,中國目前僅25.5%),而這是影響托盤租賃的關鍵要素。標準化不止是托盤規格標準,還有下單方式是整版還是半版、打板高度、收貨流程是否有優先通道、誰來負責叉車卸貨等。

目前中國的托盤規格標準已經建立(2016年產量2.8億片,35%符合統一標準),大約百億(算上維護收益)的市場規模仍能有10-20%的年增長(2010年時中國只有1億多托盤,近年來成倍增長,按照發達國家的飽和度來看中國應有13億,根據固定損耗更新每年出貨量至少在總量的10%),但落地還需要第三方運營企業來帶動,比如歐洲的托盤標準是EPAL協會制定的、市場流轉的動態租賃托盤也需要經其認證貼標,回收商和固定的伙伴簽協議回收多余托盤、賣出去,EPAL靠認證、二手白板交易收取費用,是較為傳統的平臺模式,最核心的能力就是輸出標準、做公證。

2.利益分配問題。最適合托盤租賃的客戶是快消供應鏈(包括供應商、中轉DC、零售終端),因為有閉環、好回收,另外快消品周轉快、貨值低,對托盤運轉效率要求高,周轉越高越適合帶板運輸。在非動態租賃模式下,托盤費用一般由供應商支付,動態運轉之后需要零售商開車提貨、分揀、存儲,而最核心的是要承擔歸還運費、損耗賠償,如何讓歸還網點更密集(同時投入不能太大)、損耗率降低是關鍵課題。

3.租賃實際成本問題。

需要注意的是,動態租賃=短期租賃(所以租金更低),其實動態租賃的trip取決于商品生命周期,實際上企業整體的租賃數量更多,周期是無所謂的。靜態、動態都是按天計價,不會有明顯的價格差異,所以獲客有難度。

一般而言,快消行業將是容易切入的直接市場,在中國有2億左右的托盤使用量(長期來看應有3-4億),參照澳大利亞的65%快消租賃滲透率,將有1億左右租賃托盤的市場空間。對他們而言,二手托盤便宜的只需要20元,因價格轉向租賃的動力不足;托盤使用計量復雜,電子設備嵌入也會增加更大成本

不過,人力成本,油價、路橋費、超載罰款上漲都對帶板運輸有利,現在大客戶已經主動要求帶板運輸了。需要解決的問題是似然總部愿意帶,但下游由于需要付費,意愿還有待驗證。此外動態模式需要額外收費,比如供應商幫零售商支付45天延遲轉移租金(和歐洲一樣)。對于快消企業而言,托盤還會占用空間,間接降低裝載率。

4.損耗和運費問題。維修損耗率歐洲是25%(以退板數量為基數),中國靜態模式維修率25-30%,日本維修率略低一些(因為操作水平高),如何降低損耗、降低維修成本很關鍵。另外,運費甚至會超過租賃價格,比如快消品1個月周轉周期,一年運費需要40塊,但租金只有30-50元;如何用更輕的模式讓網點足夠密集,以便用更低的成本進行異地回收,是降低運費的核心。

此外,由于中國部分大城市的商貿流量不均衡現象,會出現只有托盤流入、缺乏流出的情況,這就造成托盤無法就地繼續出租,需要托盤“空返”至異地,這部分屬于低效支出。

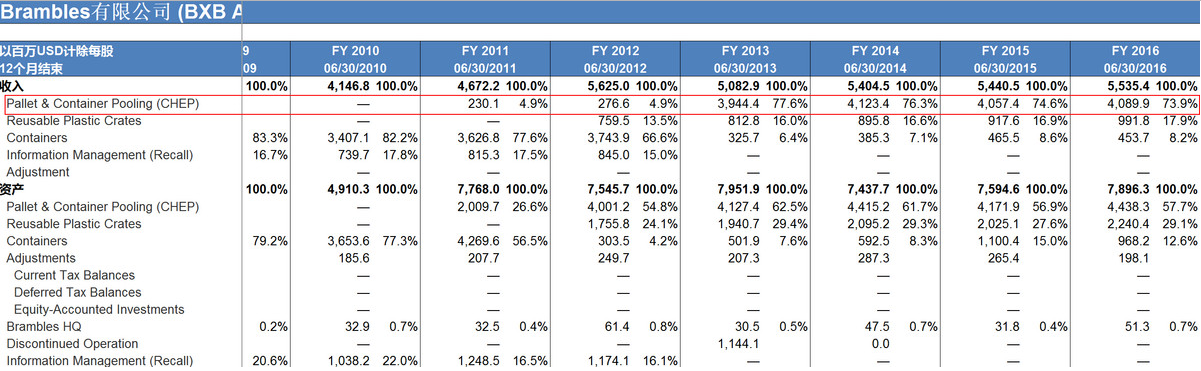

集保是全球最大的托盤和物流周轉箱共用租賃服務提供方,所屬于布蘭堡集團,集團市值151.77億美元,其73.9%的收入都來自托盤&集裝箱租賃。

該公司在全球一共有4.6億片(業務主要在澳大利亞)托盤,年收入約40億美元(營業利潤率14%,),在亞洲只有2200萬片,其中中國有300-400萬片每年的增長,只占市場1%左右(進入中國十年)。

除了本地化運營不足之外,有人認為集保中國的不成功主要在于使用塑料托盤時沒有掌控供應鏈,托盤品控出現了問題,加上塑料托盤不好維修(不像木頭拆成條重新組裝即可),消耗了較大的成本。

有專家認為,由于集保所收的賠償費較高,當客戶租約到期、發現丟損超過免賠率后,會選擇繼續加大租賃量,但不退回原有的損耗托盤,以避免賠償費用。可見高損耗和高賠償費對客戶而言體驗較差。

路凱2010年被招商集團40億港幣(企業價值)收購時,中國區只有30萬片托盤租賃,目前有750萬塊木托盤在流轉(每年200萬片),23個營運中心(主要職能是收發、分揀、噴漆、維修等),在中國托盤租賃市占率60%,剛剛盈虧平衡。現在有1500家客戶,前20大客戶占比不到60%,五年前是前十名80%;而路凱澳洲前20客戶只占30%。

集保和陸凱的租金較低(每天1毛錢左右),而且主要是木托盤產品、容易損耗(在美國集保35-40%托盤都需要維修),所以業務主要是靜態租賃。不過路凱陸凱已經大力推行動態租賃,他們認為動態模式下更利于路凱向中小企業進行市場滲透和推廣,一旦動態起來就和沃爾瑪成千的供應商流轉起來,而且主要靠供應商賺錢。

這兩家巨頭近一兩年開始在中國推廣動態租賃, 路凱由于被招商收購更具本土化優勢,官方稱已有二百萬片左右托盤處于動態使用(但都是物理上動態、只是交換而非轉移,商務上沒有動態),用戶帶托盤運輸至下游企業或渠道商處.將托盤帶貨物轉交給下游企業時,支付一定的托盤轉移費,下游企業可享有一定的免費使用托盤的天數,但如未能在規定期限內返還托盤給上游用戶,下游企業需要按照超出的天數支付租賃費。不過交接方造成損壞后要承擔賠償費。另外,其網點目前全部直營、復制成本高,暫時還不容易異地回收。總的來講,損耗、維修和運輸成本是推行動態租賃較大的難題。

鏈通天下脫胎于創業公司“天下大白”,目前是托盤共享平臺+物聯網模式。創始人 2000年開始在昆山生產木托盤(每年產能20-40萬塊),08-09年加入中物聯托盤委,10年考入南京農業大學MBA念物流管理研究托盤公用系統,11年到全亞供應鏈任總裁、負責租賃業務,14年任中國智能物流包裝副總裁。

其理念可類比為EPAL的升級版,在定標準、發認證執照之外,引入了托盤銀行的概念(本質是融資租賃、交易撮合),平臺除了信息撮合,也做登記、認定新舊程度做擔保、賣出回購。在其開放式托盤循環模式下,企業能夠如存取款般存取托盤。

平臺將參與其中的提供周轉托盤的廠商、第三方物流企業、物流園區等用物聯網技術連接起來,最終保障整個系統的順利運轉。拿到了普洛斯、深國際的倉儲合作資源做托盤存放(相當于網點),由第三方物流負責回收配送、托盤生產企業做維修。

該公司主要盈利模式是來自賣出回購,動態買賣,平臺客戶A買到托盤后運到異地就地售賣給平臺客戶B,平臺進行抽成。根據托盤的損耗情況,平臺需要分級定價,此后其試圖加入RFID、區塊鏈技術來讓托盤認證更有公正性,提高交易效率。

普拉托的模式可概括為“隨借隨還,異地歸還,上門服務,擔當責任”,解決托盤租賃不靈活的問題。前期用雅琪(戰略投資人)的產能(還能用它做維修),做B2C租賃,運轉起來以后走融資租賃+收益權轉讓(相當于ABS)輕資產模式,更容易復制。

該公司董事長是雅琪集團副總裁(經營40余年的香港公司、托盤年銷售額1.2億,屬于吹塑托盤里最大的之一);CEO漆文星曾在中國銀行信貸和平安ABS工作5年。

其模式的幾個關鍵點是——

1. 和城市之星合作,用其網點做配送、回收,實現多網點覆蓋(是異地歸還的核心),付給他們一定的費用,同時這種模式對物流公司自身內需、客戶也都有利。

2.普拉托提供清算系統,損壞由普拉托承擔,規避交接難、利益分配的問題。

3.運用雅琪的模塊化+塑料托盤生產技術, 塑料托盤可折舊3-6年(木托盤折舊1年)、模塊化則更易維修,同時有毛收益率40%-50%的回收價值,不過其生產成本較木托盤高出一倍,效率需要驗證。

該公司于2017年年3月正式成立公司,最近獲得來自快消及流通企業的50萬片托盤解決方案訂單。 初期其以大客戶為核心,意義在于通過其對上下游企業的控制力,打通整個流程,實現連鎖營銷。其收費模式是按月付租,1000片以上的客戶,10%以上的保證金,1000片以下的,100%保證金。

普拉托未來希望用融資租賃+收益權轉讓來解決重資產生產問題,同時需要驗證調撥和閑置率對財務模型是否成立的影響。

共享經濟一旦應用到物流行業,就面臨重服務、獲客難、理念落后等問題,由于B2B的屬性、回本周期較長,托盤動態租賃很難有爆發式增長,且需要重資產投入。但其一旦普及,將會影響大量物流人作業的習慣、提高運輸效率,是自動化、機械化的基礎,同時還具有重新定義貨物單位的意義(比如集裝箱單位TEU),這一變化遲早都要發生。

歡迎對托盤動態租賃感興趣的創業者、投資人交流,作者微信dusk_rain