麥肯錫研究團隊近期發布一篇“為什么下一次轉型必須All-in?(Why your next transformation should be “all in”)”的文章,從企業為了實現更好的財務回報和重塑組織身份兩個角度出發,利用經濟利潤能力曲線圖,展示由于經濟利潤差異,不同企業位于不同的經濟利潤區間,而處于經濟利潤曲線中間部分的企業有8%的概率上升到最好的經濟利潤區間,但是實現這一步需要考慮三個因素:自身稟賦、行業趨勢和五大動作的實施。由于原文信息量大,內容較多,我們將原文編譯成三個部分陸續發布。上篇主要內容是寫作背景和經濟利潤能力曲線圖。中篇內容主要是轉型涉及的五大動作,以及在不同行業發展背景下相關企業有不同的動作組合時,它們上升到前五分之一行列的幾率有多大。

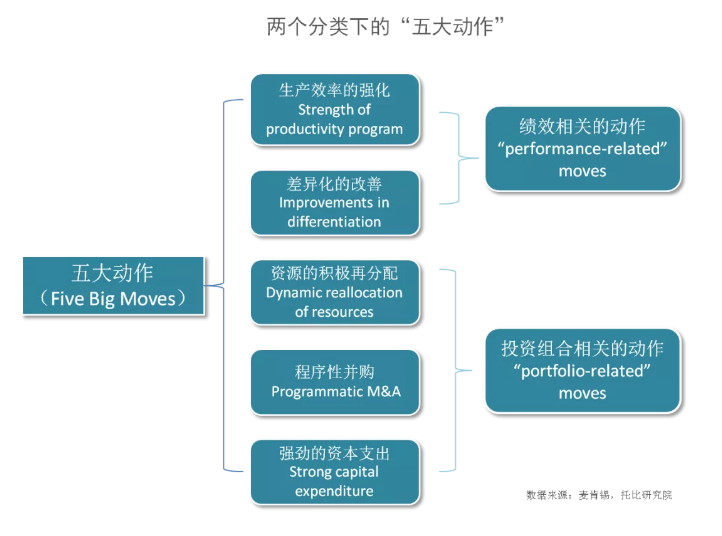

為了將五大動作置于轉型的背景下,我們將其分為兩類。第一部分涵蓋“與績效相關(“performance-related” moves)”的舉動。這些變化包括帶來更大利潤,以及潛在的、新的針對特定目的的商業模式重大改變。

圖2 兩個分類下的五大動作

生產率提高(Productivity improvements)是績效類型中管理層最喜歡的,但是要想取得重大進展,相對提高的程度要在十年以上的時間里超過自身行業70%的企業。

差異化改善(Differentiation improvement)是與“與績效相關”的另外一個動作,涉及產品、服務和業務模型的創新。同樣,為了真正實現業務轉型,自身公司的毛利率提高必須達到行業增長的前30%;或者換句話說,自身企業的提高須比行業中位數高25%。

第二類涵蓋三個“與投資組合相關的”動作(“portfolio-related” moves)。第一個是資源積極再分配(active resource reallocation),我們將其定義為公司在十年內在各業務或市場中有超過60%的資本支出轉移,這樣的公司所創造的價值要比那些以較慢的速度轉移資源的同行所創造的價值高出50%。同時,程序性并購(programmatic M&A)的一大舉動(這種交易類型可以比其他任何方式產生更可靠的業績提升)要求公司至少每年執行一項交易,從而在十年內累計交易額占公司市值的30%以上,同時沒有一筆交易超過市值的30%。最后,要使資本計劃大有作為,資本支出(capex)與銷售額之比至少十年內必須超過行業平均水平的1.7倍。

盡管從定義上講這五大動作相對于競爭對手而言是很大的,但這并不意味著它們是輕率或魯莽的。實際上,采取大動作往往會降低風險狀況,增加的上行力量多于下行力量(盡管每項力量的多少部分取決于所處行業的趨勢)。我們向高管解釋的方式是,當您將車停在火山邊時,保持原狀是最危險的舉動。此外,這五大動作累積起來效果很大,但精心組合最有效。成功的先行者很少陷入困境,他們很可能在很長一段時間內始終如一地保持目標穩定不變。

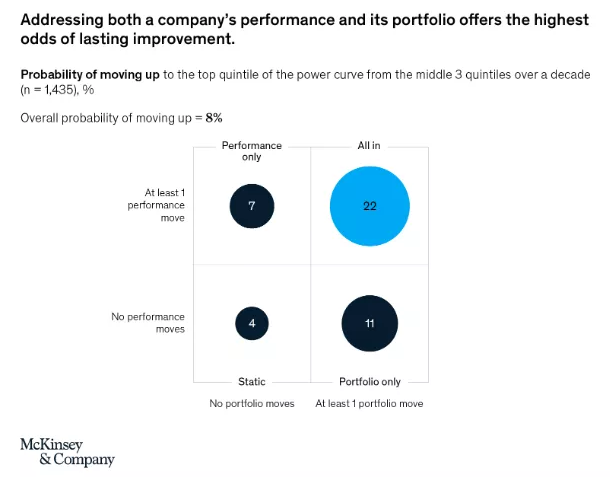

正如《曲棍球超越策略》所顯示的那樣,對于處于能力曲線中游地位的公司而言,進行五大動作中的一兩項,會使公司升至前五分之一的幾率提高8%-17%;采取三項大動作將這些幾率提高到近50%。在我們的最新研究中,我們試圖通過將在能力曲線的中間五分之三的1,435家公司細分為四個轉型“故事”,進一步分析其中關系(圖3)。這些關系本身就是有趣的,我們也希望它們能幫助領導人以細微的方式提高洞察力。重塑抱負常常是一個關鍵需求。對于公司而言,實施一個大動作就很難做到。我們樣本中大約80%的企業只采取了一步,甚至根本沒有采取過。

圖3 All-in的方式有最高的成功幾率

圖片來源:麥肯錫

(1)維持現狀(Static)

最大的樣本群體(占我們研究的公司的47%)沒有采取任何大動作。這并不意味著他們沒有制定計劃或舉動,只是他們的舉動還不足以達到我們取得轉型成果的標準。該“維持現狀”組的成員達到能力曲線最高五分位數的幾率最低,為4%。

(2)僅采取改善財務績效的動作(Performance Only)

26%的公司至少采取了一項重大的,以績效為導向的動作,但沒有采取任何投資組合動作。結果他們上升到能力曲線的最高五分位數的幾率幾乎翻了一番(達到7%)。

(3)僅采取改善投資組合的動作(Portfolio Only)

同時,我們研究的公司中有15%采取了重大動作,以重塑其產品組合,但在生產效率或差異化方面并沒有取得重大進展。與僅將性能提升到最高的五分之一群體相比,他們的機會是11%,甚至更高。例如,瑞典的一家電信公司Tele2使用了強大的程序性并購策略,在我們研究的時期(2000年至2012年)中,進行了16項收購,以逐步擴展到新市場,同時利用收購中的基礎設施來增強產品供給能力。

(4)財務績效和投資組合動作均實施(All in)

在我們的樣本中,在這兩個類別中至少走過一步的公司中,有12%的公司獲得了提高能力曲線的最高幾率,為22%。以印度仿制藥生產商Sun Pharmaceutical為例,該公司在我們研究的時期內明顯改善了差異,并執行了強大的資本計劃。這使該公司可以把握本地和全球對仿制藥需求增長的行業趨勢。在2007年,該公司剝離了其研究部門,以完全專注于仿制藥。這導致公司產能的激進擴張(資本支出比率是當時行業中位數的兩倍),并高度關注高利潤的仿制藥(公司毛利率2000年至2014年期間翻了一番)。

這些變革故事的含義很明顯:面向于公司的財務績效及其業務資產組合的方法(即All-in)能帶來持續改進的最大幾率。在過去的十年中,相對于中游地位的公司平均水平而言,遵循這條道路的公司將其達到能力曲線最高五分之一的可能性幾乎增加了兩倍。

現實生活中,競爭無處不在。如前所述,其他因素也會對企業(尤其是所處行業表現如何)成功的幾率產生重大影響。為了說明這種影響,我們基于十年內行業是否提高了企業平均經濟利潤來劃分公司樣本。從我們先前的研究中已經知道,處于行業上升狀態的公司比行業衰落狀態的公司面臨更長的成功幾率。現在我們要看到的是,不同動作組合的影響在多大程度上影響了每個樣本群體的幾率。

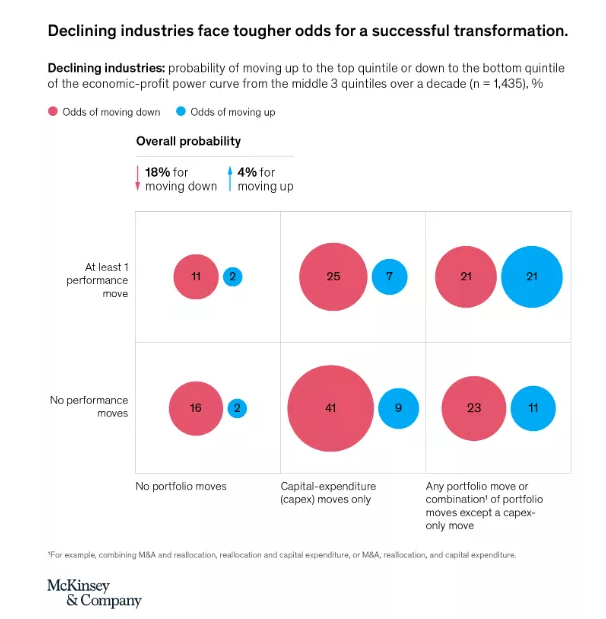

(1)處于下滑行業的公司(Running against the wind)

在能力曲線中游地位公司中,有60%的公司在平均經濟利潤正在下降的行業中競爭。這些公司必須努力奮斗,才能站穩腳跟。讓我們看看他們的成功幾率時,到底有多難。我們通過將他們升至最高五分位數的機會與跌至最低五分位數的機會相加的凈幾率(net odds)計算得出。

凈幾率計算說明了一切:處于行業下滑狀態的公司中有4%的機會邁上更高的能力曲線,但有18%的機會滑落到更低的能力曲線(這意味著他們的凈幾率是負14%)。如果自身企業屬于這一組,則如何運用這五大動作可以充分說明相關結果(圖表4)。在我們的發現中:

(a)維持現狀(Standing still)是一個可怕的主意。維持現狀相關的動作中,成功幾率非常嚴峻,等于有2%的機會到能力曲線的頂部,而有16%的機會滑到最低點。盡管如此,行業衰落的公司中略超過一半的公司遵循這條道路。

(b)良好的績效本身并不能解決問題。也許有點出乎意料,我們發現僅實施績效相關動作,成功的幾率幾乎等于負的凈幾率。的確,與自身企業根本不采取大動作(但幅度不大)相比,使用這種方法的下行風險更低。這一發現與傳統觀念相悖,傳統觀念認為,在衰退的行業中,最佳的應對措施是緊縮企業安全帶。

(c)企業無法通過投資來擺脫困境。采取僅資本支出方法的公司所帶來的弊大于利。為什么?大量的資本支出是一個放大器,如果潛在投資是明智的,則可以使企業更快地朝一個好的方向發展,而如果投資不明智的話,則可以將企業朝一個不利的方向更快地推動。鑒于行業不利因素的進一步拖累,僅采用資本支出的轉型方法就像在交通擁擠的情況下踩踏加速器:企業走得很遠,很可能會崩潰。

(d)All-in是最好的機會。那些把業績動作與業務資產組合動作相結合的公司(包括資本支出,當不是唯一的投資組合動用時),成功幾率就大大提高了。這些公司的生活仍然充滿挑戰,盡管它們的凈幾率為零,但是這要比其他情況下的負賠率高。最終,這一類別的公司中有超過五分之一的公司能夠躋身前五分之一行列。

圖4:處于下滑行業的公司成功轉型更難

圖片來源:麥肯錫

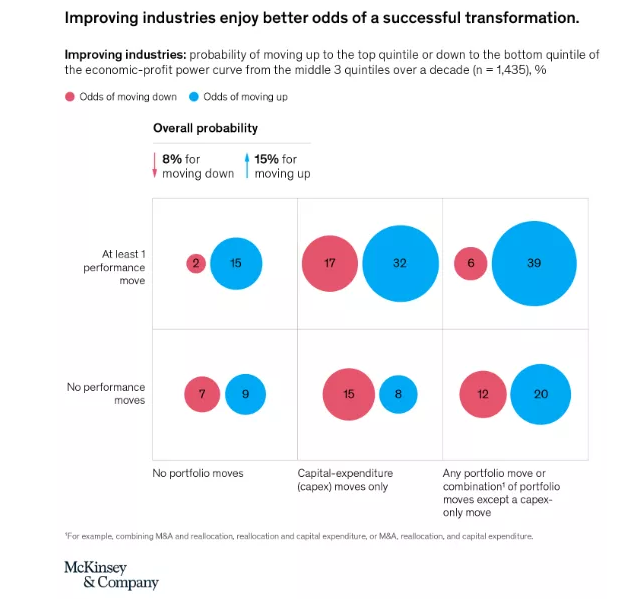

(2)處在上升行業的公司(Riding on the wind)

40%的公司處在能力曲線中游部位,這些企業情況要好得多,因為它們具有良好的正面趨勢。對于這些組織而言,成功的機會增加了:平均有15%幾率上升到力量曲線的頂部,只有8%幾率下降到底部。對于這個群體,相關動作分析如下(圖表5)。其中的含義是:

(a)不要浪費行業的發展趨勢。維持現狀仍然不是一個好主意。在這種情況下,公司提高功率曲線的幾率是9%,但是降低功率的幾率是7%。企業可以做得更好。

(b)發揮企業的績效優勢。在不斷發展的行業中,績效提升的回報得到了極大的放大。如果企業發展很幸運地享受行業發展的順風車,那么僅執行績效的轉換會將企業的上升幾率提高到15%,并將下降的機會降低到只有2%。這種情況,加快發展是良策。

(b)如果沒有更好的績效,就無需大投資。增長和生產效率的提高絕非油水兩用。盡管如此,要警惕大型的資本支出計劃,這些計劃不會提高企業的整體成本和毛利率。這種情況下,自身企業獲得成功的凈幾率比沒有采取任何大舉動作要糟糕得多。但是,將大量的資本支出變動與巨大的績效動作相結合,此時為企業帶來的凈幾率是墨守成規的七倍以上。

(d)All-in的方式再次獲勝。確實,All-in的轉型方法勝出。根據業務資產組合和績效變動的特定組合,該類別的組織看到進入最高五分位數的機會高達39%,而下滑的機會為6%。

圖5:處于上升行業的公司轉型成功幾率更高

圖片來源:麥肯錫

基于兩種行業發展背景的分析得知:首先,企業必須要有所行動,不要一成不變;其次,如果可以的話,All-in——始終是最好的結果(也是最罕見的結果)。至于實施All-in的策略,需要考慮哪些問題,具體內容見下一篇分析。